Bloomberg — A americana Exxon Mobil (XOM), uma das maiores petroleiras do mundo, pode estar gastando mais do que o necessário em meio à má gestão das operadoras e ao mau planejamento.

Uma análise interna vista pela Bloomberg News mostra que os projetos de petróleo e de gás natural que a empresa investiu entre 1998 e 2017 acabaram custando US$ 138 bilhões a mais do que as estimativas iniciais.

Datado de 2020, o estudo revisou 110 projetos nos quais a Exxon teve participação ao longo de duas décadas e sugeriu duas teorias para o gasto excessivo: a pura complexidade de desenvolvimentos em larga escala e “preconceitos humanos” que resultaram em planos “superotimistas” projetados para conseguir a aprovação de recursos por altos executivos.

Vinte e um dos projetos responderam por 93% dos gastos excessivos, de acordo com a análise. Um dos mais altos acabou custando mais de seis vezes a estimativa inicial.

O valor de US$ 138 bilhões é bruto e inclui as participações dos parceiros nos projetos – o que significa que a Exxon não bancou os custos extras sozinha.

O porta-voz da Exxon, Matt Furman, disse que as chamadas “estimativas iniciais do Gate 2″ usadas como comparação no estudo eram “esboços” e que a participação da empresa nos custos acima do previsto no “Gate 3″ foi de US$ 20 bilhões no período.

Desse total, apenas US$ 6 bilhões foram atribuídos a projetos que a Exxon realmente operou, representando uma margem de erro de apenas 1,5% em relação ao capital total investido, disse.

Todo o setor de energia sofreu grandes estouros de custos durante a década de 2010, agravados pela queda do preço do petróleo em 2014, uma das piores da história.

O projeto Kashagan no Cazaquistão, por exemplo, financiado por um grupo de grandes companhias petrolíferas, incluindo a Exxon, ultrapassou consideravelmente o orçamento. A Gorgon, uma gigantesca operação de gás australiana administrada pela Chevron Corp. (CVX) e na qual a Exxon tem participação minoritária, também viu os custos dispararem.

As descobertas do estudo, contudo, são relevantes devido à reputação histórica da Exxon de manter um controle rígido sobre os gastos e em meio ao grande número de projetos nos quais a empresa americana detém participações.

Foi em grande parte essa erosão na disciplina financeira que levou à bem-sucedida campanha do ano passado para substituir três diretores no conselho da Exxon. E, embora a empresa tenha registrado lucros recordes este ano em meio ao aumento dos preços das commodities, ela enfrenta decisões importantes nos próximos anos sobre se deve prosseguir com novos projetos multibilionários, como um desenvolvimento de gás em Moçambique e investimentos de baixa pegada de carbono.

“O objetivo do estudo era entender como fazer com que os rascunhos de orçamento se aproximem dos números usados nas decisões finais de investimento”, disse Furman. “Fizemos para não correr o risco de perder tempo em projetos que podem nunca ser financiados.”

O estudo dá vários exemplos de como os custos dispararam, sem citar projetos específicos. Em um caso, foi decidido encurtar o comprimento de um pipeline para cortar custos, mas isso acabou redirecionando o pipeline para um “local mais desafiador e sensível”.

De forma geral, os custos foram mais altos do que poderiam ter sido, disse o relatório. Em outros lugares, escreve, “os ‘atalhos’ foram tomados na engenharia para economizar custos e resultaram em baixa qualidade e custos excessivos na fabricação e construção”. O estudo não disse se foi a Exxon ou outras operadoras que tomaram esses “atalhos”.

“Existem vários projetos neste estudo nos quais não temos controle acionário”, disse Furman. “Isso significa que não temos autoridade para tomar decisões sobre o projeto ou sobre como o dinheiro é gasto. Isso inclui qualquer tomada de decisão que ocorra antes de o projeto ser financiado ou construído e a qualquer momento durante o projeto.”

“Projetos em fuga”

A análise identificou os chamados “projetos em fuga” – definidos como aqueles que excederam as estimativas iniciais de custo em mais de 70% – e sugeriu que os planejadores “intencionalmente subestimaram” os preços dos projetos em estágios iniciais para obter aprovação.

“Esta teoria sugere que os preconceitos e comportamentos humanos contribuem para perspectivas excessivamente otimistas”, disse o estudo, sem atribuir as ações especificamente aos funcionários da Exxon. “Atalhos podem criar falsas expectativas e levar um projeto ao fracasso.”

A cultura considerada exigente da Exxon pode ser atribuída em grande parte ao lendário ex-CEO Lee Raymond, que reduziu agressivamente os custos e buscou novas reservas, principalmente durante crises, ao longo de seu mandato entre 1993 e 2005.

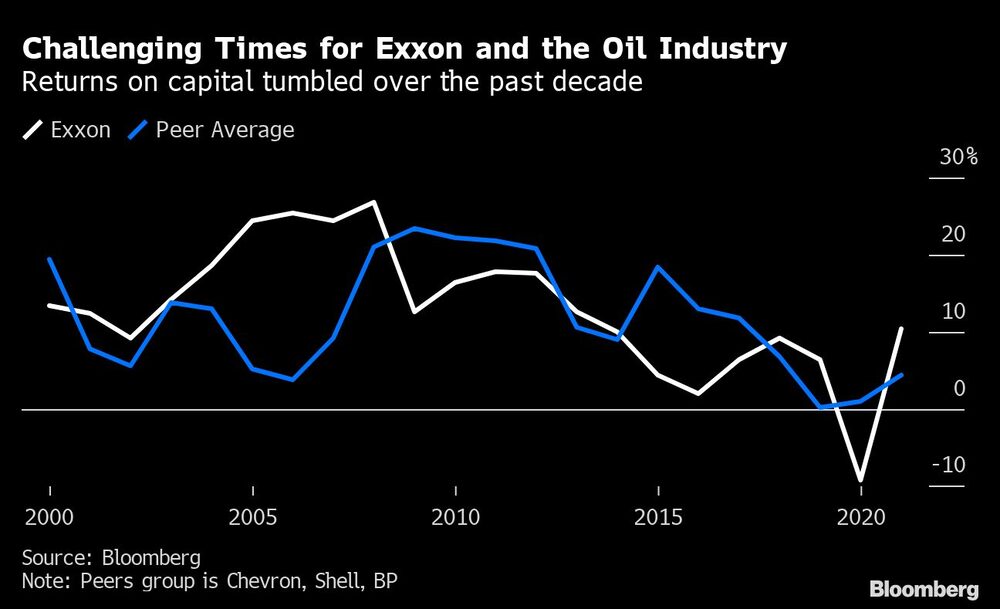

O resultado foi um excelente retorno sobre o capital empregado (ROCE, na sigla em inglês), que levou a Exxon ao topo do índice S&P 500. Apesar dos excessos de custos, o ROCE da Exxon “liderou a indústria por quase todo o período”, disse Furman.

O estudo em questão fez parte de revisões internas regulares ordenadas pela administração da Exxon para melhorar a forma como a empresa desenvolve projetos de petróleo, gás e produtos químicos. Não foi a primeira vez que um relatório interno mostrou espaço para melhorias no planejamento de grandes projetos da gigante petroleira.

Um estudo de 2015 conhecido internamente como relatório “Black and Blue” identificou incentivos de desempenho de funcionários desalinhados, falta de comunicação entre equipes e pressão indevida para cumprir prazos diante de “supostas“ineficiências” em seus processos internos.

A cultura de “agir rápido” da empresa significava que “processos-chave” foram ignorados para a empresa permanecer no cronograma, de acordo com uma apresentação do estudo de 2015 visto pela Bloomberg News. “Avaliamos rotineiramente os investimentos de capital e como podemos melhorar”, disse Furman.

Darren Woods, que assumiu o cargo de CEO em 2017 depois que o então presidente eleito Donald Trump escolheu Rex Tillerson como Secretário de Estado dos Estados Unidos, consolidou as unidades de negócios da Exxon e mudou o foco da empresa para operar seus próprios ativos em vez de participar de projetos externos.

Recentemente, ele fez uma série de contratações externas, como a diretora financeira Kathy Mikells, da Diageo (DEO), e o vice-presidente da Low-Carbon, Dan Ammann, que já liderou a divisão de carros autônomos da General Motors Co. (GM).

Para o próximo ano, Woods tem como meta uma redução nos custos anuais em US$ 9 bilhões. A empresa reduziu sua força de trabalho – principalmente por meio de demissões e desgaste pós-pandemia – para o menor nível em pelo menos duas décadas.

A análise de 2020 descobriu que “vários projetos descontrolados” foram resultado de um trabalho insuficiente de design e planejamento. “Alguns projetos se prenderam a conceitos específicos muito cedo, sem considerar totalmente outras opções melhores”, disse a análise.

A Exxon “reduziu a complexidade e as interfaces internas, permitindo tomadas de decisão mais rápidas e eficiências significativas”, disse Woods aos investidores em março. As melhorias, disse ele, preservam “a excelência funcional que construímos ao longo de décadas”.

Veja mais em Bloomberg.com

Leia também:

O que o quiet quitting diz sobre o futuro das relações de trabalho

©2022 Bloomberg L.P.